加勒比投资移民局,一般来说,根据美国国内收入法典(Internal Revenue Code),所有美国公民都被视为美国税务居民。对非美国公民而言,需依据“绿卡测试”或“实际居住测试”等来判定外籍个人是否为美国税务居民。

在税务上,税务居民和非税务居民最重要的区别是应税收入的范畴不同:美国对税务居民实行全球收入征税,并要求其披露海外金融资产、银行账户、控股公司股份等信息;对非税务居民则仅对其在美国境内的收入征税。

二者的其他区别还包括:只有非税务居民才能享受国际税收协定(Tax treaties);只有全年税务居民可以享受标准抵扣(Standard deduction);非税务居民不需要缴纳社会安全税;等。

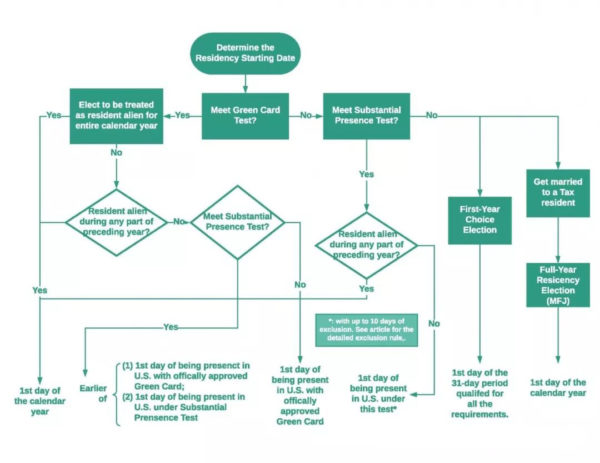

如何认定美国税务居民?

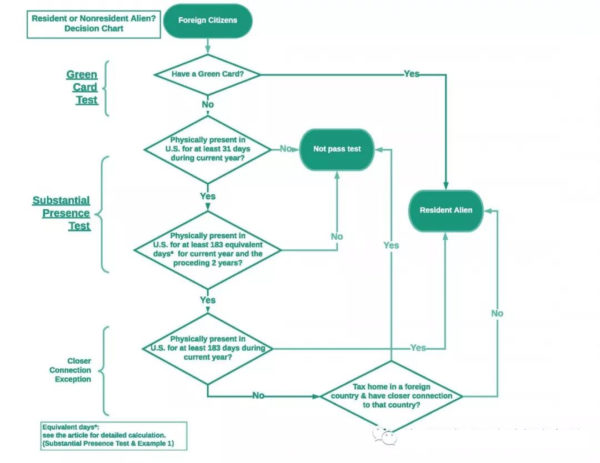

当满足以下任何一项测试或者选择时,非美国公民将被视为美国税务居民(以下简称“税务居民”):

或者

绿卡测试

顾名思义,此项测试只要看个人是否是“绿卡”持有人。根据美国移民法,绿卡持有人是美国的合法永久居民(Lawful Permanent Resident, LPR)。除非出现下文讨论的“双重税务居民”(详见下文“双重税务居民:加比规则(Treaty Tie-Breaker)”)的特殊情况,只要个人的合法永久居民身份未被 USCIS 撤销或依法判定已经放弃,该个人就被视为税务居民。绿卡过期并不影响美国税务居民身份。

实际居住测试

满足“实际居住测试”需要同时满足以下两个条件:

a. 当年在美国停留的全部天数,加上

b. 前一年在美国停留天数的三分之一,加上

c. 再前一年在美国停留天数的六分之一。

例一:

中国公民张先生受雇于一家美国公司且没有绿卡。由于工作原因,他经常商务旅行往返于中美两国之间。

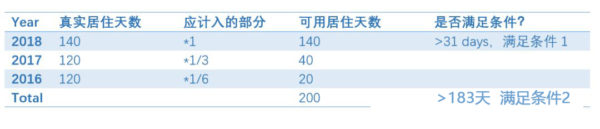

他在2018年、2017年和2016年(当年和前两年)在美国停留的天数如下:

根据上述计算,张先生于2018年在美国居住天数超过31天,2016-2018三年可用居住天数超过183天。因此,他满足2018年的“实际居住测试”,并被认定为2018年的税务居民。

不计入“实际居住测试”的测试天数的情况

即使个人在美国境内,以下五种情况的天数不计入“实际居住测试”的测试天数:

“与他国关系更紧密”的例外情况

即使个人满足上述实际居住测试的所有标准,仍然有一种例外情况,个人可以被视为非税务居民,那就是“与他国更紧密”的例外情况(Closer Connection Exception):

如果在报税当年,个人实际居住美国的时间少于183天,同时,在其他国家或地区(一个或多个)纳税,那么,如果个人可以证明与其他纳税国家或地区的关系比美国更紧密的话,个人可以被视为非税务居民。

这里的“更紧密” 并没有硬性要求。美国税务局将根据每个纳税人的具体情况做出综合判断,包括家人、资产、社会关系等情况。

如果个人想申请这项例外情况,需要提交Form 8840, Closer Connection Exception Statement for Aliens。已经在申请绿卡或公民的纳税人不能同时申请这项例外情况。

双重税务居民:加比规则(Treaty Tie-Breaker)

由于各国法律对税务居民定义的差异,有可能出现一个纳税人同时被多个国家认定为税务居民的情况。为了避免双重征税,国际税收协定专门有一项“加比规则”来认定纳税人的税务归属国。

比如说,居住在另一个国家的美国绿卡持有人可以通过申请“加比规则”成为美国非税务居民。

因为这项申请可能会影响纳税人保持美国绿卡身份,所以建议在做决定前先咨询专业会计师或移民律师。

例二:

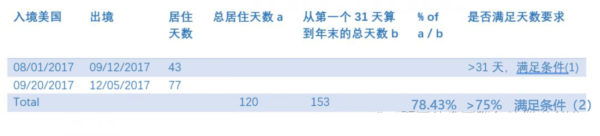

参考例一中张先生的情况,假设他在2015年没有去过美国。根据计算,他在2017年无法满足“实际居住测试”(120+120*1/3=160<183)。张先生2017年的详细出入境信息显示如下:

在例一中,我们已知张先生在2018年满足“实际居住测试”。上述计算又显示,他还满足2017年采用“第一年选择”的两个额外天数要求。因此,张先生可以选择在2017年采用“第一年选择”被视为税务居民。

另外,需要注意的是,在计算“第一年选择”的天数要求时,上文提到的“实际居住测试”的所有特殊情况、签证类型也都适用。

居民+非居民配偶选择联合报税

一般而言,只有夫妻双方在整个纳税年度均为公民或税务居民(满足绿卡或实质居住测试),才能选择夫妻联合报税(MFJ)。但是“居民+非居民配偶选择联合报税”为非税务居民提供了可选择性。当配偶一方在纳税年度结束时是税务居民,这对夫妻可以在当年选择联合报税,并在当年整个纳税年度均被视为税务居民。

选择联合报税的好处?

由于联合报税(MFJ)的税率较低,这个选择在大多数情况下是有利的。同时,联合报税双方都被视为全年税务居民又带来以下利好:

选择夫妻联合报税,高净值非居民配偶要综合考虑海外收入、金融资产、控股公司、海外礼物赠与、所在国税率等情况。这项选择比较复杂,建议向专业会计师咨询,获得最佳税务方案。

双重身份外国人如何报税(Dual-Status Alien)?

双重身份,一般指在报税当年,个人身份从非税务居民变成税务居民,或反之。那个人将在当年纳税年度拥有两个不同的身份:非税务居民和税务居民。这种情况通常发生在个人抵达或离开美国的那一年。

那么,在税务上,个人当年作为非税务居民的期间,将按照非税务居民的要求纳税,即只需要缴纳美国境内收入的所得税;而个人当年作为税务居民的期间,将按照税务居民的要求纳税,即进行全球征税(Publication 519, U.S. Tax Guide for Aliens)。个人所有的收入和开销都应该按照不同的期间来分配。在这种情况下,弄清楚身份转换的日期对报税来说至关重要。

如何认定税务居民开始时间?

1. 前一年成为税务居民

如果个人在上一个日历年的任何时间成为税务居民,并且个人当年也满足任何一项“绿卡测试”或“实际居住测试”时,从当年度的第一天起,个人就被视为税务居民。

例三:

参考例二的情况,张先生选择在2017年被视为税务居民,并且他在2018年满足“实际居住测试”。因此,张先生2018年全年被视为税务居民。

2.同时满足两项税务居民测试

如果个人当年同时满足“绿卡测试”和“实际居住测试”,那么,税务居民身份开始的时间是以以下两个中更早的时间为准:

或者

3.只满足了“绿卡测试”

如果个人在当年是绿卡持有人,但没有满足“实际居住测试”,那么,作为绿卡持有人出现在美国的第一天就是税务居民身份的开始时间。

4.只满足了“实际居住测试”

如果个人当年满足了“实际居住测试”,但没有获得绿卡,那么,满足“实际居住测试”的测试天数的第一天就是税务居民身份的开始时间。

如何计算特殊人员、签证类型税务居民的开始时间?

由于上文提到的特殊人员、签证类型(详见上文“不计入‘实际居住测试’的测试天数的情况”)在美国的居住时间不被计入“实际居住测试”的测试天数,那么,他们身份转换之后,税务居民身份的开始时间通常会晚于实际抵达美国的时间。

例四:

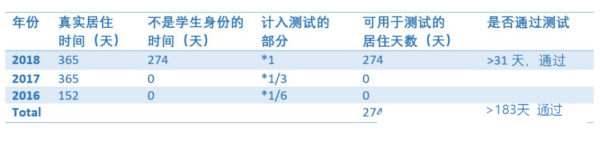

从2016年8月1日开始,David是一名F-1签证的美国留学生。在2017年2月1日,他与美国公民结婚,之后递交表格申请合法永久居民身份(绿卡持有人)。在2018年4月1日,USCIS正式批准了他的申请并发放了绿卡。

无论是通过“绿卡测试”还是“实际居住测试”,David的税务居民身份都是从2018年4月1日开始。对于“绿卡测试”,他在2018年4月1日正式获得绿卡;对于“实际居住测试”,他只能从他改变身份后的日期开始计算,也就是2018年4月1日。David通过“实际居住测试”的计算过程如下:

如何计算“第一年选择”被视为税务居民的开始时间?

如果个人在当年采用了“第一年选择”被视为税务居民,那么个人的税务居民身份将从满足这项选择的第一个31天的第一天算起(详见上文“第一年选择(First-Year Choice Election)”)。

参考例二,张先生在2017年采用了“第一年选择”被视为税务居民,那么,张先生税务居民的身份从2017年8月1日开始(满足要求的第一个31天的第一天)。

如何避免被视为税务居民?

文章开头提到,美国不但对税务居民实行全球收入征税,而且要求其披露海外金融资产、银行账户、控股公司股份等信息;对非税务居民则仅对其在美国境内的收入征税,部分非税务居民所在国还可以享受国际税收协定(Tax treaties)的部分利好。因此,如何合理合规地避免被视为税务居民就成为大部分高净值人士关心的话题。

毋庸置疑,如果是通过“绿卡测试”而成为税务居民,那么,除非个人主动放弃绿卡身份或者申请豁免,否则无法改变税务身份。对于通过“实际居住测试”的纳税人,如果想要避免被视为税务居民,则可以通过有效地控制测试天数来实现。即只要不满足“实际居住测试”两个要求中的任何一个,就可以避免被视为税务居民。

参考例一,对于张先生来说,频繁的商务旅行让他无法做到2018年在美国居住天数不超过31天。而从2016年到2017年,他已经积累了60天的可用居住天数。那么,为了避免被视为税务居民,张先生应把他2018年在美居住的天数控制在123天以下。

作为移民行业领军品牌,加勒比投资移民局为国内高净值人士提供全面、专业的圣基茨护照办理服务,还保持着大部分移民项目的绝对市场占有率,发展至今已成功为上万家庭及个人实现移居海外的梦想。咨询热线:400-8520-860